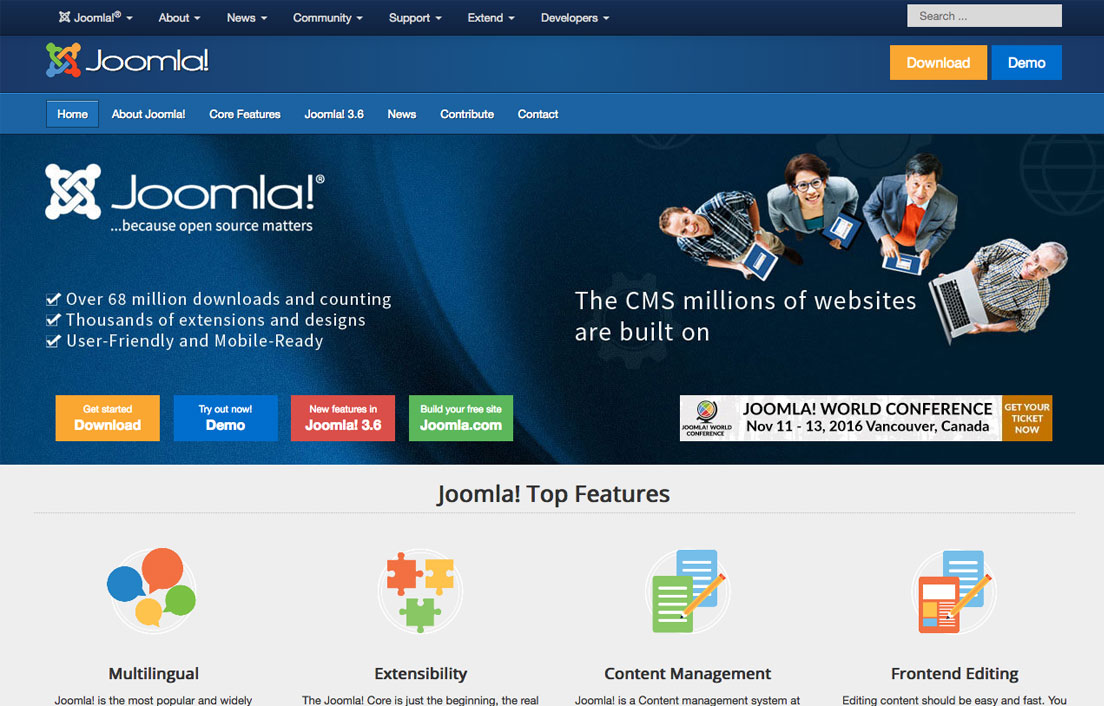

including WordPress, SquareSpace, Joomla, Drupal, Magento, and Unbounce.

- Unbounce

- Wordpress

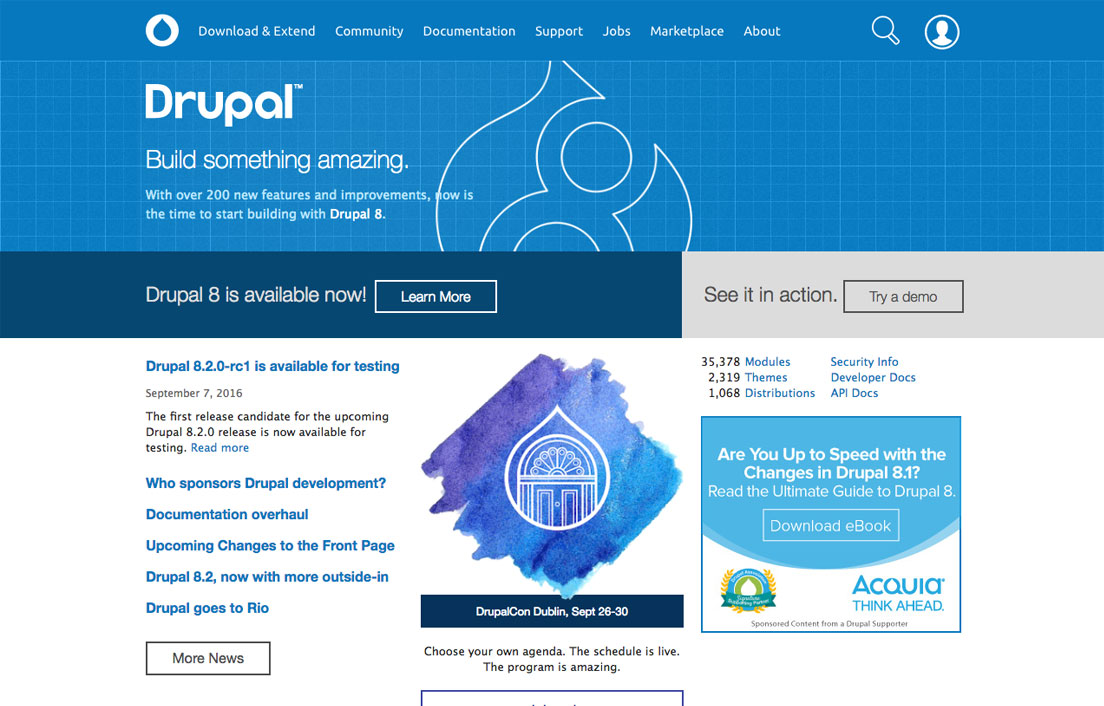

- Drupal

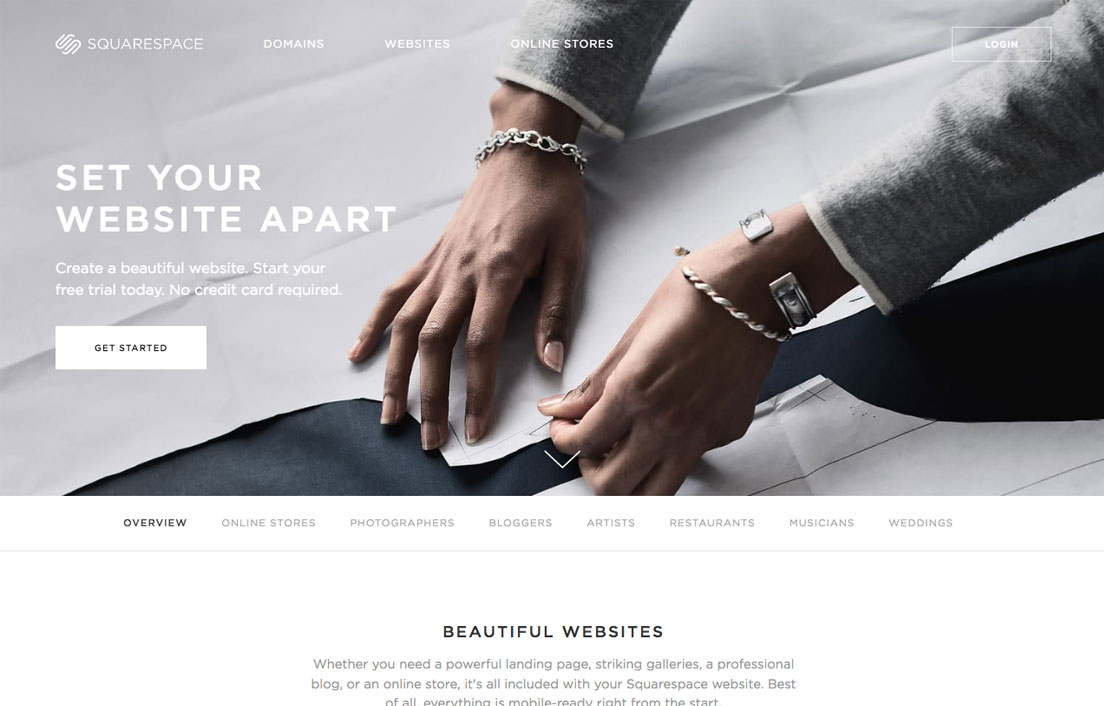

- Squarespace

- Joomla

- Magento

随着经济全球化和金融市场的不断变化,小微企业作为国民经济的重要组成部分,面临着诸多挑战和机遇。不良贷款的存在已成为困扰小微企业发展的重大难题,亟需深入研究和解决。

小微企业数量庞大,融资需求旺盛,但其抵御风险能力弱、抗压能力差。近年来,由于受新冠肺炎疫情、经济下行等因素影响,小微企业经营困难,还款能力下降,不良贷款率居高不下。

据中国银保监会数据显示,截至2023年6月末,小微企业不良贷款余额为3.2万亿元,不良贷款率为4.96%,远高于同期大企业不良贷款率。小微企业不良贷款已成为当前金融风险的重点领域。

*

不良贷款会损害小微企业的信誉,导致金融机构对其失去信心,从而限制其获得新的融资。融资渠道受限会严重影响小微企业的经营和发展,甚至导致停业倒闭。

*

不良贷款会对小微企业的日常运营产生负面影响。企业需要将大量资金用于偿还贷款,从而减少对生产、研发和市场拓展的投入,导致经营效率下降,竞争力减弱。

*

小微企业是就业的重要来源,不良贷款导致的小微企业破产清算会引发失业潮,影响社会稳定。同时,不良贷款也会增加银行业的风险,损害金融体系的健康运行。

*

经济周期波动会影响小微企业的经营状况,导致其收入和利润下降,无力偿还贷款。特别是疫情等突发事件,会对小微企业造成巨大冲击,增加不良贷款形成风险。

*

自身经营不善也是小微企业不良贷款形成的重要原因。管理不当、市场开拓不力、成本控制不佳等因素都会导致企业收入不足以覆盖成本,产生资金链断裂危机。

*

金融监管不力会导致信贷过度扩张,加大金融风险积聚的可能性。同时,缺乏对小微企业的精准扶持政策,也会加剧不良贷款的产生。

*

政府应采取积极的财政政策,通过减税、降费等措施降低小微企业的经营成本,增强其抗风险能力。同时,加大对小微企业的财政支持力度,提供专项帮扶资金。

*

货币政策要保持稳健中立,避免信贷过度扩张。同时,支持金融机构对小微企业提供适当的信贷支持,引导资金流向实体经济。

*

完善金融监管体系,加强对金融机构信贷业务的监管,防止出现过度放贷、影子银行等乱象。同时,健全小微企业不良贷款处置机制,提高不良贷款回收效率。

*

建立小微企业信用数据库,收集和共享小微企业财务状况、经营数据等信息,为金融机构判断小微企业的信贷风险提供基础。

*

建立完善的小微企业不良贷款监测预警机制,及时发现和预警潜在的风险苗头。通过大数据分析、人工智能等技术手段,对小微企业的经营状况进行实时监测,并及时发出预警信号。

*

提升金融机构对小微企业不良贷款的识别能力,加强贷前调查、贷中跟踪、贷后管理等环节的工作。同时,积极开展不良贷款的处置培训,提高金融机构化解不良贷款风险的能力。

*

引入不良资产管理公司,专业化处置小微企业不良贷款。通过债务重组、股权收购等方式,帮助小微企业化解债务危机,恢复生产经营。

*

发展不良贷款证券化市场,将小微企业不良贷款转化为可交易的证券,分散金融风险。通过证券化,可以盘活不良贷款,降低金融机构的风险敞口。

*

鼓励民间资本参与不良贷款处置,引进市场竞争机制。允许民间资本设立不良资产管理公司,通过收购、重组等方式,处置小微企业不良贷款。

小微企业不良贷款问题已经成为当前经济发展中的重要痛点。深入研究和化解小微企业不良贷款具有重要的现实意义。通过采取积极的财政政策、审慎的货币政策、完善金融监管体系、加强不良贷款的识别与预警、积极探索市场化手段等措施,可以有效缓解小微企业不良贷款问题,促进小微企业健康发展,维护金融体系稳定。

-